成約スピード

No.1

成約件数

No.1 ※1 2022年10月期 指定領域における市場調査

※1 2022年10月期 指定領域における市場調査

※2 完全成功報酬制のM&A仲介会社の中で

調査機関:日本マーケティングリサーチ機構譲渡企業

医療機器卸・商社の経営者様へ

完全成功報酬制で譲渡・売却をサポート

医療機器卸・商社のM&A・譲渡ならお任せください。

経験豊富な専門アドバイザーが全国にお伺いします。

豊富な

成約実績

成約まで

最短43日

成約まで

無料の

0円

医療機器卸・商社の経営者様へ。

こんな悩みはございませんか?

高齢になり引退を考えている

競争が激化し経営の安定が難しい

システムへの投資負担が大きい

優秀な人材・有資格者が集まらない

事業が好調の内に引き継ぎたい

営業力のある大手傘下に入りたい

別事業に注力したいと考えている

そのお悩みはM&A・会社譲渡で解決できます!

御社にとって最適なプランをご提案致します。

独自の情報ネットワークを活用し、最適な候補先をご紹介致します。

数多くのM&Aを仲介してきたからこそできる最適なプランをご提案します。

経営者様のM&A後を考慮したプランをご提案致します。

M&A成立後の待遇などを詳しくご説明致します。

今後の医療機器卸・商社業界の動きを熟知したM&Aアドバイザーが親身にご対応致します。

M&A総合研究所が

医療機器卸・商社の経営者様から選ばれる3つの理由

医療機器卸・商社

のM&Aに特化医療機器卸・商社のM&A実績がある専門アドバイザーがフルサポート。譲渡企業の売上規模約1億円〜約100億円と幅広くご対応させていただいております。

成約まで無料の

譲渡企業様完全成功報酬制M&A総合研究所はお客様のことを第一に考え、「完全成功報酬型」の料金体系にしており、M&Aが成約するまで一切の費用が発生しません。

着手金に関しても、大手M&A会社であれば、数十万円~数百万円以上の着手金がかかりますが、M&A総合研究所では、着手金を無料にしております。

また、成功報酬についても、譲渡代金を基準とした明確な料金体系をご提案させていただいております。独自ネットワークと

成約までのスピード当社では、ご依頼から成約まで1年以上かかることもあるM&Aを、平均7.2ヶ月、最短43日でスピード成約させています。

当社は買手候補の探索を幅広くかつ短期集中的に行うため、スピード成約を実現しています。

順調に成長している業界

高齢化に伴い今後も成長が期待される

営業力が生き残りに必要なポイント

地域性やエリア拡大も重要な要素

医療機器卸・商社へのM&Aは、業界特有の独占販売契約の権利を獲得するため、規模の拡大を行うため、販売ルートを確保するためといった理由が挙げられます。今後、先に挙げた目的を遂行するため、M&A・買収が増えてくると予測されています。

また医療機器卸・商社業界は市場規模が安定して伸びている成長市場であるため、新規参入を計画する企業も多く、こうした場合はM&Aや買収を活用して、投資負担を抑えての参入が考えられます。さらに医療機器卸・商社業界は、1000社を超える専門分野を有した中小規模の会社で成り立っており、断片市場である事も新規参入がしやすい業界であると言えるでしょう。

多くの業界が悩む経営者や従業員の高齢化、後継者問題、人材育成の難しさなど、医療機器卸・商社業界も慢性的に同じ悩みを抱えており、今後M&Aや会社売却を活用して、事業承継を考える経営者様も増えてくるでしょう。

現在、医療機器卸・商社を経営しているオーナー様で、M&Aや会社売却により大手グループの傘下入りによる経営の安定化や早期リタイアなどに興味がある際は、専門家への相談をおすすめします。

譲渡企業様完全成功報酬のメリット

多くのM&A仲介会社は成功報酬制とうたっています。

しかし、成功報酬とは別に、着手金、中間金、月額報酬などを請求されることがあります。

当社は、成果の有無に関わらず負担を強いられる費用体系をM&A業界の大きな課題と考え、譲渡企業様については、創業から一貫して完全成功報酬制にてM&A支援をしています。

M&A成約まで報酬を払う必要がない

多くのM&A仲介会社は、成果の有無に関わらず「着手金」「中間金」「月額報酬」が発生します。もし、M&Aが成約しなかった場合でも、譲渡企業様は数百万~数千万円の報酬を支払わなければならない場合があります。当社の料金体系は「完全成功報酬制」のため、M&Aが成約しなかった場合、譲渡企業様(売り手様)から報酬を一切頂きません。M&Aの成約に自信があるからです。また、譲受企業様においても、着手金を無料とさせていただいております。

本当の譲渡金額や譲渡可能性が分かる

着手金を取るM&A仲介会社には、着手金を取ることをノルマとする仲介会社があります。このような仲介会社は、経営者の希望価格や適正価格を上回る譲渡金額を提示する傾向があるため、譲渡企業様は本当の譲渡金額や譲渡可能性が分からなくなってしまいます。当社は、適正な譲渡金額や譲渡可能性を正直にお話しさせていただきます。そのため、お客様の満足度と成約率が高くなっております。

買い手候補の幅が広がる

M&A総合研究所は、着手金無料のM&A仲介会社です。

M&A仲介会社が買手候補から着手金をいただく場合、着手金の支払に抵抗を感じ、買収を検討してもらえないケースも多くあり、譲渡企業様の機会損失につながります。より多くの買手候補企業様へのご提案を可能にするため、当社は買手候補企業様から着手金を頂いておりません。成約までの時間が短縮できる

多くの仲介会社は、HPに明確な料金体系を記載していません。オーナー様は、仲介会社に相談して初めて、着手金や中間金、月額報酬の支払いが必要と聞かされることになります。また、分かりにくい料金体系の説明を受けたり、手数料交渉をしたりと時間がかかってしまいます。

M&A総合研究所は、ご依頼いただくにあたって着手金や中間金、月額報酬を頂いておりませんので、ご依頼後すぐに買手候補の探索を開始することができます。その結果、ご依頼から案件成約まで最短43日とスピーディーな譲渡・売却をお手伝いさせていただいております。

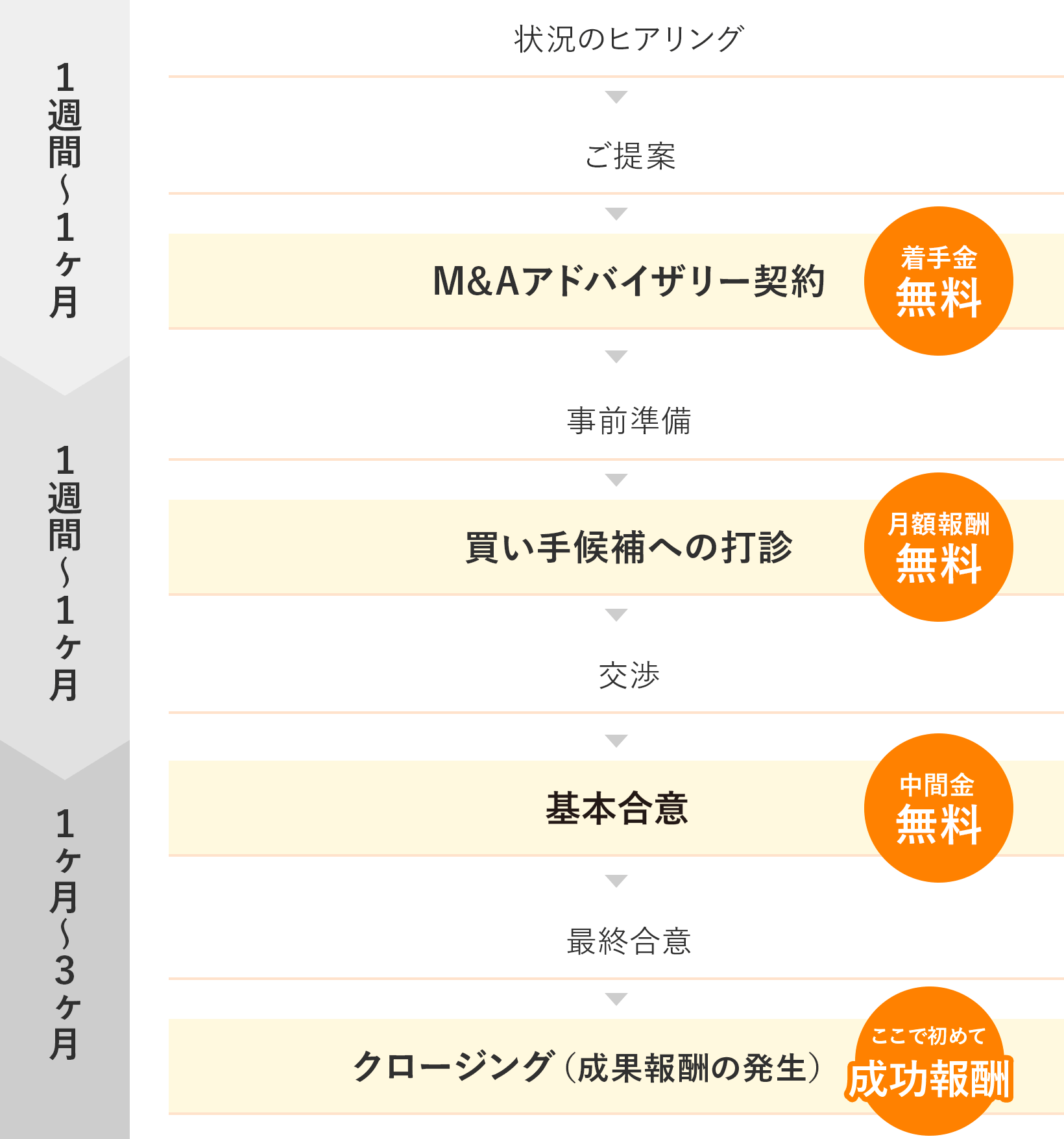

料金体系

M&A仲介会社の料金体系は「着手金」「中間金」「成功報酬」の3種類になります。

当社は成約するまで無料の譲渡企業様完全成功報酬制の料金体系です。

他の仲介会社と比較される際は、着手金の有無、中間金の有無、成功報酬の算定ベースとなる金額をご確認ください。

| 当社 | 大手A社 | 大手B社 | |

|---|---|---|---|

| 完全成功報酬※ | ◎ | - | - |

| 着手金 | なし | あり | なし |

| 中間金/月額報酬 | なし | なし | あり |

| 成功報酬のベース | 譲渡価格 ベース | 移動総資産 ベース | 譲渡価格 ベース |

| 最低報酬 | あり | あり | あり |

M&Aの流れの一例

※譲受企業様(買い手様)からは、中間金と成功報酬を頂いております。

M&Aアドバイザーのご紹介

医療機器卸・商社のM&A仲介実績がある担当者が親身にサポート致します。

譲渡企業の売上規模一億〜数十億と幅広くご対応させていただいております。

また在籍しているメンバーは、M&A総合研究所で多くの経験を積み重ねた者だけではなく、

日本全国にあるM&A仲介会社から転籍してきたメンバーも数多く在籍しており、

M&Aの知識や経験値、ノウハウが共有され日本トップクラスのクオリティを誇る

M&A仲介会社へと成長してきました。

守屋 俊毅

同志社大学卒業後、野村證券株式会社に入社。7年間中小企業オーナーへの事業承継業務、M&A業務を経験。

その後、当時最年少でプライベートバンカーとなり、上場企業オーナー等、超富裕層向けの事業承継及び税務対策に対するソリューションの提供に従事。

M&A総合研究所では、入社から約2年半で10件以上のM&Aを成約に導き、最短で部長に昇進。歴代記録を多数保持。現在は、グループ会社の代表取締役COOも兼務。

森 太佑

早稲田大学法学部卒業。SMBC日興証券にてリテール営業を経験後、投資銀行部門(ECM)にて上場企業向けにエクイティファイナンス支援業務に従事。その後、日本M&Aセンターにて建設・不動産領域を中心に多数のM&Aを成約へ導く。現職のM&A総合研究所においては、PEファンドを活用した事業承継・成長加速型のM&Aに強みを持ち、株式価値規模が中堅〜大型(概ね数十億円規模)の案件成約を複数件実現。企業価値評価、資本戦略立案に精通し、経営者に寄り添った中長期的な企業成長支援に注力している。

河嶋 裕輝

京都大学卒業後、三菱UFJ銀行に入社。法人営業に従事し、ファイナンスや成長戦略、事業承継、IPO支援などに携わる。その後、銀行本部の企画部署にて、事業承継・M&Aに関する企画・立案を行う。

M&A業界に入り、事業承継や成長戦略など幅広い領域の案件を手掛ける。M&A総合研究所では、税理士事務所の皆様との提携を行う部署の活性化を行いつつ、引き続き幅広い業種のM&Aを担当している。建設業、不動産業、医療法人を中心に累積20組40件以上のM&A成約実績あり。

小林 雄太

青山学院大学卒業後、The Prudential Gibraltar Financial Life Insurance Co.Ltd.にて会社業績の経営層向けのレポーティングや業績分析など経営層に近い位置での業務に従事。その後、Accenture Japan Ltdにて大手金融機関の大規模PJTに参画し、組織運営課題における提言や全体スケジュールの策定などを行う。

日本の中小企業の事業承継問題を強く感じ、中小企業の発展・存続に貢献するため、M&A業界に転身。

M&A総合研究所ではIT業界を中心に幅広い業種を担当。

狐塚 瑛一郎

慶應義塾大学商学部卒業後、株式会社キーエンスにて制御システムやIoTソリューションのコンサルティングセールスに従事し、各企業の生産性向上・コスト削減に貢献。

親族が経営する会社において、後継者難による黒字廃業を目の当たりにし、M&Aによる資本承継の社会的意義を感じ、M&A業界への転身を決意。

M&A総合研究所では製造業、建設業、情報通信業を中心に、豊富な支援実績を持つ。

岩沢 裕一

慶應義塾大学を卒業後、株式会社キーエンスにて、製造業向けのコンサルティングセールスに従事。中小企業から上場企業まで幅広く担当し、自動化・省力化・生産性向上において大きく貢献し、複数回受賞。

親族や前職において多くの経営者が後継者・人材・営業・設備投資など多くの課題を抱えていることを目の当たりにし、M&Aによる事業承継・企業成長の必要性を強く感じ、M&A業界に転身。

M&A総合研究所にて製造業・建設業・運輸業・不動産業・情報通信業など幅広い業種の支援実績を有する。

依田 彪吾

中央大学理工学部卒業後、株式会社キーエンスにて製造業向けコンサルティングセールスに従事。測定機を担当し、生産性の向上・コスト削減に貢献。親族や前職にて、後継者問題に多く直面する中で、M&Aによる事業承継の必要性を強く感じ、M&A業界に転身を決意。

M&A総合研究所では製造業・不動産業・建設業を中心に幅広く担当。

猪狩 有智

慶應義塾大学卒業後、三井住友銀行の法人営業部で中小企業から上場企業まで様々な企業を担当。企業の成長戦略や企業再生支援、事業承継などに携わる。

その後、トレーダーとして為替や債券の運用業務に従事。日々経済活動を追う中で日本の後継者不足やM&Aによる企業の成長に可能性を感じ、M&A総合研究所に参画。

M&A総合研究所ではIT業、広告業、製造業、小売業、建設業、海外案件など、数多くの成約実績を保有。

田巻 雄太

大学卒業後、楽天グループ株式会社に入社。ホテル・旅館のコンサルティングに従事。その後、通信事業へ異動しオーナーへのセールス及び組織の立ち上げとマネジメントを行う。

両事業での功績が評価され複数回表彰を受賞。多くの中小企業のオーナーと関わる中で事業承継の必要性を痛感し、M&A業界への転身を決意。

M&A総合研究所では、経験を活かしIT業、旅行業、飲食業、建設業等を中心に幅広く担当。

森 淳基

中央大学卒業後、株式会社キーエンスへ入社。工場の自動化や省人化、品質保証に関するコンサルティング営業に従事。中小企業から大企業まで幅広く担当。祖父が都内で工務店を営んでおり、バブル期に後継者不在で廃業した経緯を持つ。

M&A総合研究所では不動産業、食品製造業、水産業、医療法人、情報通信業を中心に事業承継案件のみに止まらず成長戦略型M&Aも多数成約実績がある。

樋山 悠

防衛大学校中退後、慶応義塾大学経済学部に入学。

卒業後は株式会社キーエンスに入社し製造業向けコンサルティングセールスに従事。

M&A総合研究所では不動産業、建設業、製造業、建設コンサル業、情報通信業を中心に幅広い業種を担当。

より高品質なM&Aを追求し、日々邁進している。

庭田 草志

明治大学商学部を卒業後、大手不動産会社に入社し、個人・法人問わず不動産売買の営業に従事。

祖父が経営する繊維関係の下請会社(京都府綾部市)が、後継者不在により廃業したことをきっかけに、より深く後継者問題の解決に関わることを決意し、M&A総合研究所に入社。

M&A総合研究所では、不動産・建設業、医療・福祉業、食品関連業を中心に幅広い業種を担当し、事業承継案件にとどまらず成長戦略型M&Aも多数成約に導く。

川村 翔伍

法政大学経営学部卒業後、日本生命に入社。全国各地にて事業保障・相続・福利厚生等法人コンサルティングに従事し社内賞を複数受賞。

日々多くのオーナー経営者と接する中で後継者問題における深刻さを感じ、経営者が抱える企業の発展と存続に真っ向から貢献していきたいと思いM&A業界への転身を決意。

M&A総合研究所では製造業・建設業・宿泊・飲食業・介護福祉業を中心に幅広い業種を担当。

石司 飛雄馬

早稲田大学卒業後、株式会社キーエンスにて製造業向けコンサルティングセールスに従事。中小企業から大企業までを担当し、各企業の生産性向上・コスト削減に貢献。

日々多くの経営者とやり取りする中で、日本における後継者不足の深刻さとM&Aによるシナジー効果を目の当たりにしM&A業界への転身を決意。

M&A総合研究所では製造業・不動産業・建設業・運輸業・IT業を中心に幅広い業種を担当。

鯉沼 佑

早稲田大学卒業後、株式会社みずほ銀行にて上場先を含む中堅中小企業の法人営業に従事。各種ファイナンスや成長戦略、事業承継などに携わり、社内賞を複数受賞。

日々取引先の経営者と接する中で後継者問題や成長戦略としてのM&A活用に貢献したいという思いが強まり、M&A業界に転身。

M&A総合研究所では建設業・運輸業・サービス業・IT業を中心に幅広い業種を担当。

木浪 拓馬

成蹊大学卒業後、野村證券株式会社にてリテール営業、法人向けソリューション営業に従事。主に中小中堅企業担当として資産運用コンサルティング、事業承継支援等に従事。

その後大手M&A仲介会社にて業種・規模・エリア問わず成約実績を積み、M&A総合研究所に参画。

M&A総合研究所では、製造業をはじめ建設業、IT業界や医療業界(病院・介護問わず)を中心に担当し、幅広く見地を有する。

関根 優介

学習院大学卒業後、株式会社静岡銀行に入行。中小企業担当を務め、ファイナンス、事業承継支援、新店舗開設業務に従事。

前職において、後継者不在企業の承継支援を経験したことを機に、自身が解決の一助となるべく、M&A総合研究所に参画。

M&A総合研究所ではIT事業・製造業・医療業界を中心に、幅広い業種を担当。

西村 祐

広島大学卒業後、三井住友銀行に入行。スタートアップから中堅・中小企業、大手上場会社まで様々な業界業種のお客様を担当し、事業承継や成長戦略支援等の経営課題解決に資するソリューション提供に従事。営業活動の中で、日本市場全体の成長鈍化や後継者不足等の社会課題を強く実感し、その解決の一助となるべくM&A業界への転身を決意。

M&A総合研究所では業種問わず幅広く担当しており、事業承継、再生型やバリューアップ支援等、経営課題の解決を主軸に伴走型サポートを行っている。

佐藤 廉

埼玉県出身、法政大学法学部卒業。新卒で商社へ入社した後、2022年3月より当社へ参画。

有名経済紙や新聞、Youtube等の取材依頼も多く、現在もプレイングマネージャーとして最前線で活躍する。史上最年少部長としてマネージメントを兼務する傍ら、約2年半で自身単独13組26件と社内TOPの成約実績を誇る。担当する業界は多岐にわたり、会社規模やエリア等一切問わず「全ての経営者様に、満足の行くM&Aを」提供。明瞭的なアドバイザーとして譲渡/譲受共に指名での依頼多数。

松原 海里

同志社大学商学部卒業後、伊藤忠商事株式会社に入社。原子力発電向けウランの三国トレード、海外ブランド輸入食品の販売、国内小売向けの酒類販売等、幅広い分野を担当。

日本国内で深刻化する事業承継問題の課題解決、またM&Aによる企業戦略に高い成長性を感じ、貢献したいという思いからM&A業界への転身を決意。

M&A総合研究所では小売・卸売業、製造業、人材業を中心に幅広く担当。

吉武 遼

中央大学法学部卒業後、三菱商事株式会社に入社。

船舶部の営業担当として一般商船のトレーディングや新規事業開発に従事。国内、海外共に一般商船を中心とした

船舶売買、リース、ファイナンス等のブローキングを展開し、ギリシャ・アテネでの駐在生活も経験。船の世界でオーナーに寄り添いながら経営課題の解決に取り組む中で、より幅広い業界の経営者と向き合いたいと感じるようになり、M&A業界への転身を決意。

国内に限らず、クロスボーダーM&Aを含めた成約実績多数。シンガポール現地法人代表。

大谷 真生

関西大学経済学部卒業後、大手商社にて国内だけでなくドバイ・サウジアラビアを中心とした海外の法人営業にも従事。多くの産地企業と関係性を構築し、商流管理の効率化やコスト削減に貢献。

前職で多くの経営者が後継者問題を抱えていることを目の当たりにし、M&Aによる事業承継の必要性を強く感じ、M&A業界に転身。

M&A総合研究所では製造業、物流業、卸売業、建設業を中心に幅広い業種を担当。

片桐 有恒

大学卒業後、大手人材業界にて製造業、IT業界へのコンサルティングセールスに従事。人材の側面から経営課題解決に貢献。トップの成績を残し全社表彰を受賞。

日々経営者とやり取りをする中で本質的に課題解決をしたいと感じM&A業界への転職を決意。

M&A総合研究所では前職の経験を活かし、製造業、人材業、IT業界など幅広い業種を担当。

佐藤 秀

同志社大学商学部卒業後、野村證券株式会社に入社。法人やオーナー個人の資産運用コンサルティング、成長戦略の支援に献身。結果、CEO表彰をはじめ、多くの賞を獲得。その後は海外修練生に選抜され、海外での新規事業開発に尽力。帰国後も本社企画部署にて新規事業開発に従事。

社会貢献性が高く、顧客の課題解決に資するM&Aを魅力に感じ、M&A業界への転身を決意。

M&A総合研究所では得意領域を中心に幅広い業種の事業承継・成長戦略のM&Aに対応。

竹澤 勇真

法政大学卒業後、長瀬産業株式会社に入社。中堅・中小企業から大企業まで、多岐に渡る業界の顧客を担当し、合成樹脂等の化学品を中心に営業活動に従事。

日々、数多くの経営陣とやり取りする中で、日本国内における事業承継問題の深刻さやM&Aの必要性を痛感し、M&A業界への転身を決意。

M&A総合研究所では製造業、卸売業、運送業、化学品関連業を中心に幅広く担当。

小堀 裕史

慶應義塾大学を卒業後、三井住友海上火災保険株式会社に入社。中小企業のオーナーを中心に個人・法人営業に従事し、担当先の業界課題に向けたソリューションの提供を行う。

その後、事業承継・成長戦略の解決策となるM&Aに強く惹かれ、M&A業界に転身。

M&A総合研究所ではIT業界、物流業、建設業を中心に幅広く担当。

宇野 凌麻

横浜国立大学卒業後、外資系製薬企業に入社。糖尿病治療薬のコンサルティングセールスに従事し、患者様向けの市民公開講座等実施により地域医療にも貢献。

その後、外資系医療機器メーカーに入社。植込み型心臓デバイスを担当し、地域医療課題に対するソリューションの提供に従事。医療法人の後継者問題を目の当たりにしM&A業界への転身を決意。

M&A総合研究所では医療関係を始め、IT業、卸売業など幅広く担当。事業拡大を目的にした資本提携やオーナーならではの相続・事業承継を担当し、老舗企業や後継者不在のオーナー様へ対して、幅広いM&Aニーズを対応。

栗原 章充

中央大学商学部を卒業後、株式会社群馬銀行にて中小中堅企業担当として企業再生支援、事業承継支援、資産運用コンサルティング等、幅広い業務に従事し、経験を積む。

多くの経営者と対峙する中、事業承継問題の深刻さを肌で痛感すると同時にM&Aによる企業戦略に高い成長性を感じ、M&A業界へ転身。

M&A総合研究所では製造業、建設業、IT業界を中心に幅広い業務を担当。

菅原 岳彦

東北学院大学卒業後、七十七銀行に入行。個人・法人営業業務に従事後、本部M&A部署にて5年間の在籍中に20件超のM&A案件を成約に導く。

多くの企業オーナー様との対話を通し、後継者不在による事業承継問題の深刻さや企業の成長戦略のためにM&Aが有力な選択肢となることを痛感し、M&A業界への転身を決意。

M&A総合研究所では建設業、不動産業、運送業を中心に幅広い業種を担当。

社内弁護士

北名 剛

大阪大学法学部・大阪大学高等司法研究科を経て平成24年に司法試験合格。弁護士登録後、大阪の大手法律事務所において、一般民事事件を中心に、M&Aアドバイザリー業務を含む企業法務、遺言・相続、民事信託、倒産事件等に携わる。民事信託を利用した事業承継対策に精通しており、多数の講演実績を有する。

現在はM&A総合研究所の企業内弁護士として、法務面において確実なM&Aの実現に向けて支援業務を行っている。

村上智哉

千葉大学法経学部・中央大学法科大学院を経て、2019年に弁護士登録(73期)。弁護士登録後、都内法律事務所において、訴訟・債権回収・コンプライアンス・不正調査案件等の企業法務案件全般に携わる。また、REITの資産運用会社の法務部門に2年間出向していた経験があり、不動産・金融商品取引業の実務にも精通している。

法律事務所及び資産運用会社に従事した経験を活かし、円滑にM&Aを進めることができるよう法務面から支援を行う。

共著に『台湾進出企業の法務・コンプライアンス―設立・運営から紛争解決手続・撤退まで―』(民事法研究会、2024年)。

長野良彦

中央大学法学部法律学科・中央大学法科大学院を経て2015年に弁護士登録(68期)。その後は都内法律事務所において、一般民事・家事事件、刑事事件、企業法務など幅広い分野を取り扱う。近年は、主に企業間の訴訟、企業に関する経済事犯対応(詐欺・横領、金商法違反事件等)、企業内における不正調査、事業承継や事業再生等に携わる。

上記経験を活かし、ディールの障害となり得る法的リスクを早期に発見・解消することを心がけ、円滑なクロージングに向けて法務面から支援を行っている。

石塚 司

東京外国語大学東アジア課程朝鮮語専攻・明治大学法務研究科法務専攻を経て、2012年に弁護士登録(65期)。その後、大手法律事務所(森・濱田松本法律事務所)・国税庁国税不服審判所・外務省等での勤務を経る中で、企業法務、税務、国際争訟等の幅広い業務に従事。

ヤンゴンでの駐在、ジュネーブの世界貿易機関での紛争解決手続、ニューヨークの国際連合本部での国際約束締結交渉など、国外での経験も豊富。

共著に森・濱田松本法律事務所アジアプラクティスグループ編『アジア新興国のM&A法制〔第3版〕』(商事法務、2020年)。

よくある質問

譲渡を検討中の方からよくいただく質問

もちろん可能です。全国どこでも無料でお伺いいたします。今までM&A仲介をさせていただいた会社様の多くは地方の会社様です。

最短でご依頼時から43日です。

まずは当社のデータベースから約500 - 1000社程度に絞って選定し、買い手先を探索します。早ければ初回相談から1か月以内に面談を実施し、デューデリジェンスの期間を経て、スピーディーに成約まで導きます。

M&Aアドバイザーは豊富なM&Aの支援経験があるため、マッチングから成約までの間の無駄なやり取りをなくして、M&Aにかかる期間を短縮することができます。

M&A業界では、「アドバイザーに依頼したものの、何もないまま数か月が経過してしまった」という声が聞かれます。M&A総合研究所では、お客様目線で成果にコミットします。

私たちはお客様を第一に考え、譲渡企業様のM&Aについて完全成功報酬制を採用しております。

着手金・中間報酬を一切頂きません。詳細は「料金体系」をご参照ください。

・譲渡企業様、成約するまで無料の完全成功報酬制

・M&A支援の実績が豊富

・最短43日のスピード成約

・経験豊富なM&Aアドバイザーのフルサポート

の4つが強みになります。

M&A総研はM&Aを専門とするアドバイザーが、丁寧かつ真摯的にM&Aの交渉をさせていただきます。

当社は、お客様からお預かりした機密情報について徹底した安全管理に努めています。

また、買手候補に提案する際も、提案する候補先を絞り、NDA(秘密保持契約)を結んだ上でなければ開示しません。 なお、複数のM&A仲介会社に仲介を依頼(いわゆる非専任契約)すると情報漏洩が起こるリスクが高まります。情報漏洩を防ぐため、一社のみに仲介を依頼する専任契約をおすすめします。

まずはご相談ください。私たちとお話しして最善の案を一緒に探しましょう。情報を収集したいといったご相談も喜んで承ります。

赤字企業のM&Aの事例は多数あります。相談料は無料ですので、まずはご相談ください。

M&Aアドバイザーが有形資産や利益だけでなく、無形資産やノウハウも加味した上で企業価値算定を行います。

その結果をもとにしつつ、オーナー経営者様のご意向を踏まえて譲渡希望価格を決定します。

事業譲渡や会社分割など様々な手法がありますので、まずはご相談ください。

譲渡後も引き続き事業へ関与するケースもあれば、退任するケースもあります。社長のご意向を尊重して進めていくことが可能です。

会社概要

| 会社名 | 株式会社M&A総合研究所 |

|---|---|

| 代表取締役社長 | 佐上 峻作 |

| 従業員数 | 521名(2025年12月末時点) |

| 住所 | 東京本社 〒100-0005 東京都千代田区丸の内1-8-1 丸の内トラストタワーN館17階(受付)大阪オフィス 〒530-0011 大阪府大阪市北区大深町3-1 グランフロント大阪 タワーB13階名古屋オフィス 〒450-0003 愛知県名古屋市中村区名駅南1-24-20 名古屋三井ビルディング新館9階福岡オフィス 〒810-0001 福岡県福岡市中央区天神1-12-14 紙与渡辺ビル4階沖縄オフィス 〒900-0012 沖縄県那覇市泊2-1-18 T&C泊ビル5階札幌オフィス 〒060-0002 北海道札幌市中央区北2条西3-1-29 タケサトビル3階シンガポールオフィス 〒079903 アンソンロード10番地 インターナショナルプラザ5階高崎オフィス 〒370-0841 群馬県高崎市栄町3-11 高崎バナーズビル5階仙台オフィス 〒980-0021 宮城県仙台市青葉区中央4-4-19 アーバンネット仙台中央ビル3階 YUI NOS内 |

| 連絡先 | 0120-401-970 contact@masouken.com |

| 事業内容 | M&A仲介事業 M&Aアドバイザーが専属でフルサポートするM&Aの仲介事業となります。 |

| 弊社のM&A 仲介サービスの 特徴と強み | ①譲渡企業様完全成功報酬の料金体系 ②最短43日、平均7.2ヶ月のスピード成約(2025年9月期) ③専門部署による、高いマッチング力 ④強固なコンプライアンス体制 |